長岡市で税理士・会計事務所をお探しの方はご相談ください。

三条オフィス:〒955-0081 新潟県三条市東裏館2-14-15

新潟オフィス:〒950-0941 新潟県新潟市中央区女池4-18-18 マクスウェル女池2F

受付時間 | 平日9:00 ~ 17:30 |

|---|

定休日 | 夜間・ 土日祝(予約にて対応可) |

|---|

必要経費で節税するには?

必要経費を最大化することは節税の基本ですが、具体的にどのような方法があるのでしょうか?今回は事業のために購入した資産や物品に対する経費について解説します。

資産に対する経費で節税するには?

購入した物はいつ経費になるのか

事業のために購入した物はいつ経費になるのでしょうか?厳密には、購入しても使用していない間は、経費にはなりませんが、少額のもの(基準として10万円未満のもの)に関しては、購入した時点で経費として計上できます。

10万円以上のものは使用年数に応じて分割して計上しますが、節税のためにはなるべく早い段階で、可能な範囲で経費として費用化することが必要です。

付随費用を分ける(大きな買い物のとき)

10万円以上のもの、特に自動車や機械など、高額な商品を購入する場合、その商品は一時的ではなく、何年にもわたって使用する前提であることから、経費は想定する使用期間に応じて分割して計上します。

しかし、すぐに経費に計上できる部分は最初の段階で経費にすることで、節税につながります。

例えば自動車を購入した場合、支払総額の中で、本体価格以外の部分を見てみましょう。自動車税などの税金や各種手続き料、保険料などの費用が含まれるはずです。これらの費用は、本体の価値とは別なので、購入時に経費として計上できる部分です。

少額資産(10万円未満)と青色申告のメリット

10万円未満の資産の購入に関しては、購入時点で全額経費として計上できますが、仮に10万円以上であっても、使用できる期間が1年未満である場合は、その年に全額経費として計上できます。

そして青色申告で確定申告を行う場合、別な制度が使えます。10万円未満の場合だけでなく、30万円未満であれば全額経費計上が可能になります。(ただし、年間の合計で最大300万円まで)

減価償却ってなに?

10万円以上のものを購入した時、多くの場合それは何年にもわたって使用する固定資産ですので、経費も購入した時に全額ではなく、分割して計上することになります。

もし最初に全額経費としてしまうと、購入した年のみ経費が多く儲けが少なくなり、2年目以降はその購入品を使用していても経費がゼロということになり、バランスが悪くなってしまいます。

そのために用いるのが「減価償却費」です。

減価償却とは?

新品の固定資産が経年とともに価値が減り(=減価)、その分に応じて経費として落とす(償却)ことをいいます。

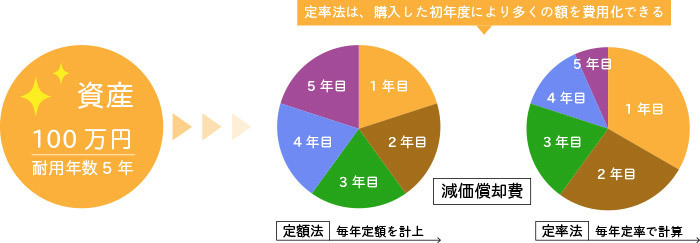

減価償却費には、二通りの計算方法があります。

- 1定額法

購入した年から、毎年一定額を減価償却費とする。

- 2定率法

毎年資産の価値が減るものとして、その減価値に一定の割合をかけて計算する。▶購入した年の減価償却費が最も高く、経年と共に低くなっていくため、早い段階で費用化できるという意味で節税につながります。

中古資産で節税しよう

節税のためには、高額な資産でも、可能な範囲でなるべく早くに経費として費用化することが大切です。そのために有効な方法のひとつとして、中古資産の購入があります。当然ながら、中古資産の耐用年数は新品よりも短くなっていますので、その短くなった期間で費用とすることができます。

中古資産の購入例

★新品なら5年の耐用年数の資産→5年間にわたり減価償却費として計上

●使用3年の中古資産を購入→耐用年数は残り2年なので、2年間で費用とすることができる(本来は少し複雑な計算が必要です。)

※法定耐用年数とは?

その資産が利用できる期間。資産の種類によって異なり、細かく定められている。

以上の観点から、最も節税に効率が良いのは、中古資産×定率法の組み合わせとなることがわかります。

※ただし、定率法が選択できない資産もあります。

青色申告を適用する法人に認められる、特別償却とは?

特定の設備投資(※詳細は要確認)に関して、通常の減価償却費+追加で特別償却として計上できます。基本的には、その設備の取得価額に一定割合をかけて算出されます。

また、対象となる設備には直接納税額を減額できる税額控除の制度もあり、どちらかを選択することができます。ただし特別償却と税額控除の併用は不可で、かつ青色申告をしている場合に限ります。

自宅の家賃や光熱費は経費になる?

個人事業主は自宅の一部を仕事場として使用していることも少なくありません。その場合、家賃や光熱費、通信費などは一部経費として計上できます。

もちろん、これらの費用のすべてを仕事のために費やしているわけではないので、業務中に使用した割合はどのくらいか、で経費を算出します。

例えば家賃や固定資産税なら、全体の面積のうち、どのくらいを仕事場として使用しているか、で計算します。自宅の5分の1のスペースを使用しているのであれば、家賃の5分の1を経費とすることができます。

開業前に購入したものは経費になる?

車など、もともとプライベートで使用していたものを、開業後に業務で使用するとどうなるでしょうか?

購入した時はプライベート用であっても、このような場合、実は経費として認められます。業務で使用を開始した時点の減価と残りの耐用年数を元にして計算することで、経費とすることができます。

以上、購入した品や資産に関する主な節税法についてご紹介しました。特に高額な資産は減価償却や制度を利用して、かしこく節税につなげましょう!

長岡市で税務顧問をお探しの際は、お気軽にお問い合わせください。

こちらの記事もご覧ください!

節税対策なら長岡の税理士へご相談ください

税理士無料相談!長岡市に無料訪問!

長岡市の皆様お気軽にご相談ください!

お問い合わせ・無料相談は、お電話またはフォームにて受け付けております。

メールでのお問い合わせは24時間受け付けております。長岡市の皆さま、お気軽にご相談ください。

受付時間:9:00~17:30

定休日:土曜・日曜・祝日

動画配信中!

税理士ヨシダの経営教室

当会計事務所の代表税理士が、スモールビジネスの経営について動画で分かりやすく解説しています。

「自信を持って経営したい」

「売上や利益を上げたい」

「不安を解消したい」

「起業時の不安がある」

こういった方のお役に立てるコンテンツを、今後どんどん増やしていきます!

代表者プロフィール

吉田 敏由紀

税務会計・融資・業務効率化・利益アップコンサル、長岡市のスモールビジネスの全ての悩みに対応している老舗会計事務所です。聞くことを重視しています。